Preferensaktier är aktier som ger en fast förutbestämd utdelning samt har företrädesrätt framför stamaktierna. Avkastningen kan liknas med företagsobligationer men preferensaktier har även flera likheter med stamaktier. Det är orsaken till att de ofta benämns vara en “hybrid” mellan dessa två värdepapper.

Lär dig vad preferensakter är, hur utdelningen fungerar och skillnaden mot exempelvis obligationer och stamaktier.

Letar du efter ett ställe att köpa preferensaktier? Jämför nätmäklare nedan.

Vad är preferensaktier?

Preferensaktier betraktas ofta som en hybrid mellan en obligation och en aktie. Detta eftersom de kombinerar egenskaper från båda dessa värdepapper. Under videon beskrivs egenskaperna som karaktäriserar en preferensaktie och som därmed är avgörande för investerare att förstå innan investering kan ske.

1. Fast utdelning

En av de mest framträdande egenskaperna hos en preferensaktie är att den har en fast utdelning. Detta innebär att om du äger en preferensaktie kan du förvänta dig en regelbunden och förutbestämd direktavkastning i form av utdelning.

Det är viktigt att komma ihåg att även om utdelningen är ”fast”, är den inte garanterad. Om företaget går dåligt och inte genererar tillräckligt med vinst, kan den komma att minskas eller helt utebli.

Exempel:

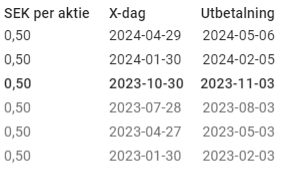

På bilden nedan visas utdelningsdagarna för preferensaktien NP3 Fastigheter Pref. Vid detta tillfälle var kursen på 24,20 kronor. Med en utdelning på 0,50 kronor per kvartal gav den alltså en direktavkastning på cirka 8,2%.

Går kursen upp, eller ner, blir däremot den procentuella avkastningen på en annan nivå. Vad som påverkar priset på en preferensaktie presenteras utförligare under rubriken ”Vad avgör priset?”.

Skillnad i utdelning mot stamaktier

Det är alltså stor skillnad på hur utdelning sker mellan stamaktier och så kallade pref aktier. Detta då stamaktiens utdelning beror på företagets ekonomiska utveckling medan en preferensaktie har en löpande fast nivå.

2. Utdelning före stamaktierna

En annan viktig fördel med preferensaktier är att de har prioritet över stamaktier när det kommer till utdelning. Det innebär att om ett företag genererar vinst och beslutar att dela ut den till aktieägarna, måste innehavarna av preferensaktier få sin andel först. Först efter att det har betalats ut kan innehavare av stamaktier få någon form av utdelning.

Denna prioritet gäller även i händelse av att företaget likvideras. Om ett företag går i konkurs, och dess tillgångar säljs, kommer den som äger en preferensaktie att stå före innehavare av stamaktien i kön för att få en andel av de återstående tillgångarna. Detta ger en extra säkerhetsmarginal för investerare i även om det inte nödvändigtvis eliminerar risken för förlust.

3. Hybrid mellan obligation och aktie

En preferensaktie beskrivs ofta som en ”hybrid mellan en obligation och en aktie”. Detta beror på att de kombinerar egenskaper från både obligationer och stamaktier.

I likhet med en obligation ger en preferensaktie en fast och förutbestämd utdelning, vilket kan vara attraktivt för investerare som söker en stabil avkastning. Detta samtidigt som en preferensaktie representerar ett ägande i företaget, även om det vanligtvis är med kraftigt begränsad rösträtt.

Denna hybridfunktion gör det till en flexibel investeringsmöjlighet som kan passa en rad olika investeringsstrategier och risktoleransnivåer. De kan vara ett bra komplement till en diversifierad portfölj, eftersom de ofta uppvisar mindre volatilitet jämfört med stamaktier och kan erbjuda ett stabilare kassaflöde.

Preferensaktier utdelning – Så fungerar det

När det kommer till utdelning är preferensaktier unika i sitt slag. De erbjuder en rad olika utdelningsstrukturer som kan vara komplexa men också mycket fördelaktiga för investerare som söker en stabil inkomst. Låt oss börja med att förstå hur löpande utdelning fungerar.

Så fungerar löpande utdelning

Löpande utdelning är den mest traditionella formen inom preferensaktier. Detta innebär att utdelningen betalas ut regelbundet, vanligtvis kvartalsvis, halvårsvis eller årligen. Den är oftast fast och förutbestämd, vilket ger investerare en viss grad av förutsägbarhet och stabilitet.

Vad är X-dag?

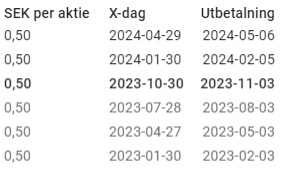

X-dagen är en viktig term att känna till när det gäller utdelning. Det är den dag då aktien handlas utan rätt till utdelning. Om du köper en aktie på, eller efter x-dagen, kommer du inte att ha rätt till denna utdelning. I stället går denna rätt till säljaren. Det är därför viktigt att vara medveten om när X-dagen infaller om du planerar att investera i en preferensaktie. Återigen kan exempelvis visas från NP3 Fastigheter Pref. (se bild nedan)

Så fungerar preferensaktier med inlösen

Preferensaktier med inlösen, även kända som ”inlösenbara preferensaktier”, ger företaget eller aktieägaren möjlighet att lösa in aktierna efter en viss tid eller under vissa förutsättningar.

Företaget kan välja att lösa in aktierna till ett förutbestämt pris. Det är dock viktigt att notera att inlösen inte alltid är garanterad och kan vara beroende av företagets finansiella ställning och marknadsförhållanden.

Vad är bonusutdelning?

Likt stamaktier kan bonusutdelning ske till en preferensaktie. Detta är utöver den vanliga, fasta utdelningen och betalas vanligtvis ut när företaget presterar oväntat bra eller uppnår vissa finansiella mål. Det kan vara en engångsutbetalning eller en extra procentandel utöver den fasta utdelningen.

Vad avgör priset på en preferensaktie?

En preferensaktie handlas på liknande sätt som en stamaktie, det vill säga på börsen eller genom OTC-handel (Over-The-Counter). Men det finns vissa unika aspekter som investerare bör vara medvetna om. Här är några nyckelpunkter:

- Likviditet: Preferensaktier är generellt mindre likvida än stamaktier, vilket kan påverka priset och göra det svårare att köpa eller sälja stora volymer.

- Utdelningshistorik: Ett företags historik av att betala ut utdelningar kan påverka priset. En stabil utdelningshistorik kan göra aktierna mer attraktiva. Detta då det påvisar att risken är relativt låg.

- Företagets finansiella hälsa: Precis som med stamaktier påverkas priset på preferensaktier av företagets övergripande finansiella ställning.

- Ränteläge: Eftersom en preferensaktie har en fast utdelning kan de vara känsliga för förändringar i ränteläget. När räntorna stiger, kan priset sjunka, och vice versa.

Exempel:

För att illustrera hur priset påverkas så antar vi att en person äger en preferensaktie med en fast utdelning på 5% och ett värde på 100 kr. Om marknadsräntan för liknande investeringar plötsligt stiger till 6%, kan priset förväntas sjunka. Detta beror på att den fasta utdelningen på 5 kr (5% av 100 kr) nu är mindre attraktiv jämfört med andra investeringar som erbjuder 6%.

Ett annat exempel är om sparräntan på en bank är på 4%. I detta läge vill ingen köpa preferensaktier som ger 4,2% i avkastning. Visserligen är avkastningen högre men det väger inte upp den betydligt större risken.

Experttips: faktorer att titta på innan köp

- Konvertibilitet: Vissa preferensaktier kan konverteras till stamaktier. Detta kan vara en fördel om företaget presterar bra och du vill dra nytta av potentiell kapitaltillväxt.

- Räntekänslighet: Om du tror att räntorna kommer att stiga kan det vara klokt att undvika pref aktier med lång löptid, eftersom deras kurs sannolikt kommer att sjunka.

- Företagets kreditvärdighet: En hög kreditvärdighet indikerar en lägre risk för att företaget kommer att misslyckas med att betala utdelningar.

Skillnaden mellan stamaktier och preferensaktier

Här presenteras de största skillnaderna mellan stamaktier och preferensaktier.

- Utdelning: Pref aktier har en fast utdelning, medan utdelningen för stamaktier kan variera beroende på företagets vinst.

- Rösträtt: Innehavare av en stamaktie har rösträtt vid bolagsstämmor, medan innehavare av en pref aktie inte har det, eller har begränsad rösträtt.

- Prioritet vid utdelning och likvidation: Preferensaktieägare har företräde framför stamaktieägare när det gäller utdelning och i händelse av företagets likvidation.

- Prisvolatilitet: Stamaktier tenderar att vara mer volatila än pref aktier, eftersom de är mer beroende av företagets ekonomiska prestation.

Lån eller aktie?

Efter att ha granskat dessa skillnader kan man säga att valet mellan en pref aktie och en stamaktie i mångt och mycket handlar om frågan: söker du en investering som mer liknar ett lån eller en aktie?

En pref aktie kan ses som en hybrid mellan ett lån och en aktie. Den erbjuder en fast utdelning (liknande räntan på ett lån) men ger också ett ägande i företaget (som en aktie). Stamaktier, å andra sidan, är renodlade aktieinvesteringar som kommer med högre risk men också högre potentiell avkastning.

Genom att förstå dessa skillnader kan du bättre avgöra vilken typ av investering som bäst passar din risktolerans och finansiella mål.

Skillnaden mellan pref aktier och obligationer

Både pref aktier och obligationer är populära investeringsalternativ för dem som söker en mer stabil och förutsägbar inkomst jämfört med stamaktier. Men det finns viktiga skillnader som bör beaktas.

- Ägande vs lån: När du köper en pref aktie, blir du en delägare i företaget. En obligation representerar däremot ett lån till företaget, och du blir en fordringsägare, inre en ägare.

- Utdelning vs ränta: Pref aktier betalar utdelning, som kan vara fast eller variabel. Obligationer betalar ränta, som är en fast procentandel av det nominella beloppet.

- Rösträtt: Precis som med stamaktier, kan en preferensaktie ha rösträtt, medan innehavare av obligationer aldrig har rösträtt i företaget.

- Prioritet vid likvidation: I händelse av företagets konkurs, har obligationägare företräde framför alla aktieägare, inklusive preferensaktieägare, när det gäller att få tillbaka sitt investerade kapital.

Ökar ej skuldsättning för företaget

En av de mest framträdande skillnaderna är att utfärdande av pref aktier inte ökar företagets skuldsättning. När ett företag emitterar obligationer, ökar det sin totala skuld, vilket kan påverka dess kreditvärdighet och finansiella hälsa. Utfärdande av pref aktier, å andra sidan, ökar inte företagets skulder och kan därför vara ett mer attraktivt sätt för företaget att skaffa kapital utan att försämra sin finansiella ställning.

Fördelar med Pref aktier

Investering i pref aktier kommer med en rad fördelar som kan göra dem till en attraktiv tillgång i din investeringsportfölj. Låt oss börja med att titta närmare på den första och en av de mest uppenbara fördelarna: stabil utdelning.

1. Stabil utdelning

En av de mest lockande aspekterna av pref aktier är deras förmåga att erbjuda en stabil utdelning. Till skillnad från stamaktier, där nivån kan variera beroende på företagets vinst, kommer pref aktier oftast med en fast summa i utdelning. Denna utdelning är vanligtvis uttryckt som en procentandel av aktiens nominella värde eller som en fast summa per aktie.

För investerare som söker en förutsägbar och regelbunden inkomstström kan detta vara en betydande fördel. Den fasta direktavkastningen ger en viss grad av inkomststabilitet och kan därför vara särskilt attraktiv för dem som vill få en trygg avkastning eller som diversifiering i en större investeringsportfölj.

2. Lägre volatilitet

Pref aktier är generellt sett mindre volatila än stamaktier. Detta beror på att utdelningen är fast och att ägarna har företräde vid utdelning och i händelse av företagets likvidation. Dessa faktorer bidrar till att göra dem till en mer förutsägbar och stabil investering.

För investerare som är riskaversiva eller som söker att diversifiera sin portfölj kan denna lägre volatilitet vara en attraktiv egenskap. Det ger en möjlighet att balansera ut andra mer riskfyllda investeringar och kan bidra till en mer stabil totalavkastning över tid.

Lägre volatilitet betyder däremot inte att pref aktier är riskfria. Som med alla investeringar finns det en risk, men den är ofta lägre jämfört med stamaktier, särskilt i osäkra marknadsförhållanden.

3. Prioritet vid utdelning och likvidation

En annan betydande fördel med pref aktier är att de har prioritet över stamaktier när det gäller utdelning och i händelse av företagets likvidation. Detta innebär att om ett företag genererar vinst och beslutar att dela ut den till aktieägarna, måste innehavarna av pref aktier få sin andel först. Först efter att detta har betalats ut kan innehavare av stamaktier få någon form av utdelning.

Denna prioritet gäller även i händelse av att företaget likvideras. Om ett företag går i konkurs och dess tillgångar säljs, kommer innehavare av pref aktier att stå före innehavare av stamaktier i kön för att få en andel av de återstående tillgångarna. Detta ger en extra säkerhetsmarginal för investerare i pref aktier, även om det inte nödvändigtvis eliminerar risken för förlust.

4. Flexibilitet i investeringsstrategi

Pref aktier erbjuder en unik flexibilitet som gör att de kan passa in i en mängd olika investeringsstrategier. Oavsett om du är en konservativ investerare som söker stabil inkomst eller en mer aggressiv investerare som är villig att ta högre risker för potentiellt högre avkastning, kan det finnas pref aktier som kan passa dina behov.

För konservativa investerare kan pref aktier med fast utdelning och låg volatilitet vara ett utmärkt sätt att generera en stabil inkomstström. För de som är mer riskbenägna kan konvertibla pref aktier, som kan omvandlas till stamaktier under vissa förutsättningar, erbjuda en möjlighet till kapitaltillväxt.

Denna flexibilitet gör pref aktier till en mångsidig investering som kan anpassas för att uppfylla en rad olika finansiella mål och risktoleransnivåer.

Nackdelar med pref aktier

Ingen investering är utan risker eller nackdelar, och pref aktier är inget undantag. Det är viktigt för investerare att vara medvetna om dessa för att kunna göra välgrundade investeringsbeslut. Låt oss börja med den första och en av de mest uppenbara nackdelarna: begränsad möjlighet till avkastning.

1. Begränsad avkastning

En av de största nackdelarna med en pref aktie är dess begränsade potential för avkastning. Detta jämfört med stamaktier. Eftersom de primärt är utformade för att ge en stabil utdelning, är de oftast inte lika känsliga för företagets ekonomiska framgångar som stamaktier. Detta innebär att även om företaget presterar exceptionellt bra kommer preferensaktieägare inte att se en betydande ökning i värdet på deras investering.

För investerare som söker högre avkastning och är villiga att ta större risker kan detta vara en betydande nackdel. Stamaktier erbjuder en större möjlighet för avkastning men de kommer också med en högre riskprofil.

2. Lägre rösträtt

En annan betydande nackdel med pref aktier är att de ger lägre rösträtt, eller ingen alls. För de flesta småsparare är detta däremot inte något som påverkar beslutet att investera eller inte.

3. Räntekänslighet

Pref aktier kan vara känsliga för förändringar i räntenivåerna, särskilt de med längre löptid. När räntorna stiger, tenderar värdet på pref aktierna att sjunka. Detta beror på att den fasta utdelningen blir mindre attraktiv i jämförelse med andra investeringsalternativ som kan erbjuda högre avkastning i en högräntemiljö.

För investerare som planerar att hålla sina pref aktier under en längre period kan denna räntekänslighet vara en betydande riskfaktor. Det är därför viktigt att vara medveten om hur ränteförändringar kan påverka värdet på din investering och att eventuellt justera din investeringsstrategi i enlighet med detta.

4. Lägre prioritet än obligationer

Trots att preferensaktieägare har företräde framför stamaktieägare vid utdelning och i händelse av företagets likvidation, är det viktigt att notera att de står efter obligationägare. Detta innebär att om ett företag går i konkurs och dess tillgångar säljs, kommer innehavare av företagets obligationer att få betalt först. Först efter det kan preferensaktieägare göra anspråk på de återstående tillgångarna.

Denna lägre prioritet kan vara en riskfaktor, särskilt för företag som har hög skuldsättning eller som befinner sig i finansiellt trångmål. För investerare som söker en högre grad av säkerhet kan obligationer därför vara ett mer lämpligt alternativ.

5. Komplexa villkor och funktioner

Vissa pref aktier kommer med en rad olika villkor och funktioner som kan göra dem komplexa och svåra att förstå för genomsnittliga investerare. Detta kan inkludera

- Inlösenoptioner

- Konverteringsvillkor

- Olika typer av utdelningsstrukturer

Dessa komplexa villkor kan påverka investeringens risk och avkastningsprofil på sätt som inte alltid är uppenbara.

För investerare som inte har tid eller expertis att noggrant granska och förstå dessa villkor kan detta vara en betydande nackdel. Det är därför viktigt att läsa igenom alla villkor och eventuellt konsultera en finansiell rådgivare innan man investerar i preferensaktier med komplexa villkor.

6. Likviditetsrisk

En pref aktie är ofta mindre likvid än stamaktier, vilket innebär att det kan vara svårare att köpa och sälja dem snabbt på öppna marknaden utan att påverka deras pris. Denna lägre likviditet kan vara en nackdel för investerare som söker flexibilitet och möjligheten att snabbt kunna justera sin portfölj i respons på marknadsförändringar.

För investerare som planerar att hålla sina pref aktier under en längre period kan detta vara ett mindre bekymmer. Men för de som söker kortfristiga handelsmöjligheter kan likviditetsrisken vara en viktig faktor att beakta.

FAQ om Preferensaktier

Hur fungerar utdelning på preferensaktier?

Utdelningen på preferensaktier är fast och betalas ut regelbundet eller på inlösendagen.

Vilka är de största fördelarna med preferensaktier?

Några av de största fördelarna inkluderar stabil utdelning, lägre volatilitet, och prioritet vid utdelning och likvidation.

Vilka är de största nackdelarna med preferensaktier?

Begränsad avkastning, minskad rösträtt och stor känslighet för ränteförändringar är några av de största nackdelarna.

Hur påverkas preferensaktier av ränteförändringar?

När räntorna stiger tenderar kursen att sjunka och vice versa.

Vilka faktorer påverkar priset på preferensaktier?

Faktorer som räntenivåer, företagets finansiella hälsa och marknadsförhållanden kan påverka priset på preferensaktier.

Vad menas med x-dag?

X-dag är den dag då en preferensaktie handlas utan rätt till den specifika utdelningen.

Ordlista: Begrepp kring Preferensaktier

- Avkastning: Den inkomst en investering genererar – ofta uttryckt som en procentandel av investeringens ursprungliga värde.

- Bonusutdelning: En extra utdelning som kan betalas ut under vissa förutsättningar, utöver den fasta utdelningen.

- Diversifiering: Strategin att sprida sina investeringar över olika tillgångsklasser för att minska risk.

- Inlösen: En funktion där företaget har rätt att köpa tillbaka preferensaktier under vissa förutsättningar.

- Avkastning: Ökningen av en investerings värde över tid.

- Likvidation: Processen att sälja ett företags tillgångar och betala dess skulder, ofta i samband med konkurs.

- Obligation: En skuldförbindelse där investeraren lånar ut pengar till ett företag eller en stat i utbyte mot räntebetalningar och återbetalning av det ursprungliga beloppet.

- Pref aktie. Vissa förkortar preferensaktier genom att säga ”pref aktie” eller ”pref aktier”.

- Räntekänslighet: Hur känslig en investering är för förändringar i räntenivåerna.

- Stamaktie: En vanlig aktie som ofta ger innehavaren rösträtt och en variabel utdelning.

- Utdelning: Den del av ett företags vinst som betalas ut till aktieägare.

- X-dag: Den dag då en aktie handlas utan rätt till kommande utdelning.

Vill du lära dig mer om aktier? Läs vår stora guide till hur aktiehandel fungerar.